Care sunt cele 3 tipuri de credit?

În format HTML:

Rezumatul articolului: Tipuri de credit explicate

Care sunt 3 tipuri comune de carduri de credit?

Din fericire, majoritatea cardurilor pot fi clasificate în trei categorii majore pe baza caracteristicilor pe care le oferă: cărți de credit recompense, carduri de transfer de dobândă scăzută și sold și carduri de construire a creditului.

Care sunt cele 3 tipuri de credit și care sunt diferențele dintre ele?

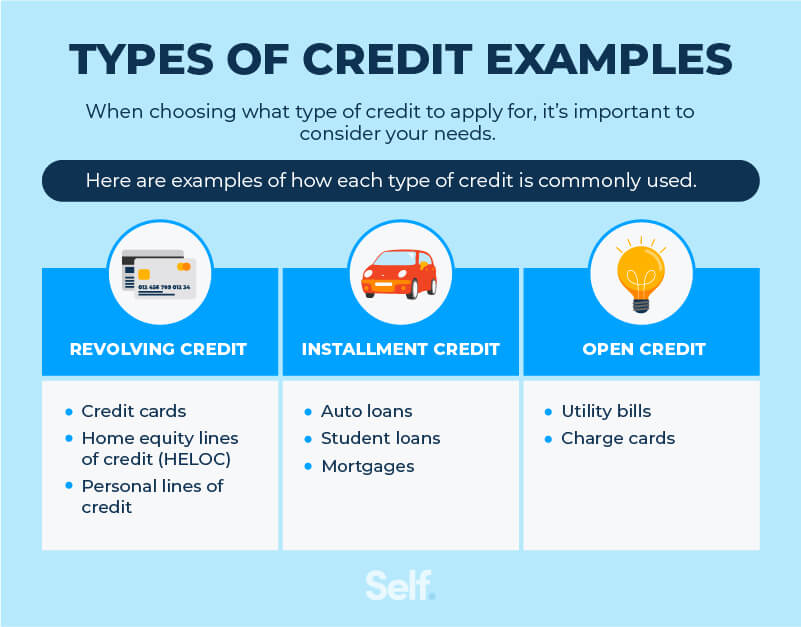

Cele 3 tipuri de credit sunt: rotativ, rate și conturi deschise. Aceste tipuri de credit variază în funcție de lungimea termenului (fixă sau nedeterminată), plata (fixă sau variabilă) și suma lunară datorată (sold complet sau minim).

Care sunt birourile de credit mari 3?

Cele trei birouri majore de raportare a creditului din Statele Unite sunt Equifax, Experian și Transunion.

Care sunt cele 4 tipuri principale de credit?

Patru forme comune de credit:

Credit rotativ: această formă de credit vă permite să împrumutați bani până la o anumită sumă.

Carduri de încărcare: Această formă de credit este adesea greșită a fi aceeași cu un card de credit rotativ.

Credit de rată: împrumutați o sumă fixă și rambursați -o în plăți egale pe o perioadă de timp predeterminată.

Non-instalare sau credit de serviciu.

Care sunt cele 3 C de credit?

Elevii clasifică aceste caracteristici pe baza celor trei C -uri de credit (capacitate, caracter și garanție), evaluează riscul împrumutului acelui individ pe baza acestor caracteristici și apoi decid dacă aprobă sau nu cererea de împrumut.

Care sunt cele 5 C de credit?

Creditorii marchează cererea de împrumut prin aceste 5 C -uri – Capacitate, capital, garanție, condiții și caracter. Aflați ce sunt pentru a vă îmbunătăți eligibilitatea atunci când vă prezentați creditorilor.

Care sunt cele 3 tipuri de conturi de încărcare?

Adevărul este că există de fapt trei tipuri de conturi de credit: rotativ, rate și deschise.

Care dintre cele 3 birouri de credit este cel mai bun?

Este important de menționat că toate cele trei birouri sunt utilizate pe scară largă în u.S. Niciunul dintre ei nu este mai „important” decât ceilalți. Nu există un birou de credit „cel mai bun” – toate trei birouri pot oferi informații și instrumente utile pentru a vă ajuta să luați decizii financiare.

Care sunt cele 3P -uri de credit?

Ei sunt: vor plăti, pot plăti, le poți face să plătească

Care scor de credit este cel mai greu?

Iată intervalele de punctaj de credit de bază ale FICO: Credit excepțional: 800 până la 850, credit foarte bun: 740 până la 799, credit bun: 670 la 739, credit echitabil: 580 până la 669, credit slab: sub 580.

Care sunt cele 5 niveluri de credit?

Scorurile de credit variază de obicei de la 300 la 850. În această gamă, scorurile pot fi de obicei plasate într -una din cele cinci categorii: sărac, corect, bun, foarte bun și excelent.

Care sunt cele 7 tipuri de credite?

Credit comercial, credit pentru consumatori, credit bancar, credit rotativ, credit deschis, credit în rate, credit mutual și credit de servicii sunt tipurile de credit.

Care este cele 5 CS de credit?

Creditorii marchează cererea de împrumut pe baza celor cinci CS de credit: caracter, capacitate, garanție, capital și condiții.

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt 3 tipuri comune de carduri de credit

Din fericire, majoritatea cardurilor pot fi clasificate în trei categorii majore pe baza caracteristicilor pe care le oferă: cărți de credit recompense, carduri de transfer de dobândă scăzută și sold și carduri de construire a creditului.

În cache

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 3 tipuri de credit și care sunt diferențele dintre ele

Cele 3 tipuri de credit sunt: rotativ, rate și conturi deschise. Aceste tipuri de credit variază în funcție de lungimea termenului (fixă sau nedeterminată), plata (fixă sau variabilă) și suma lunară datorată (sold complet sau minim).

În cache

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt creditul Big 3

Cele trei birouri majore de raportare a creditului din Statele Unite sunt Equifax, Experian și Transunion.

În cache

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 4 tipuri principale de credit

Patru forme comune de credit care reprezintă credit. Această formă de credit vă permite să împrumutați bani până la o anumită sumă.Carduri de încărcare. Această formă de credit este adesea greșită a fi aceeași cu un card de credit rotativ.Credit de rate.Non-instalare sau credit de serviciu.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 3 C de credit

Elevii clasifică aceste caracteristici pe baza celor trei C -uri de credit (capacitate, caracter și garanție), evaluează riscul împrumutului acelui individ pe baza acestor caracteristici și apoi decid dacă aprobă sau nu cererea de împrumut.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 5 C de credit

Creditorii marchează cererea de împrumut prin aceste 5 C -uri – Capacitate, capital, garanție, condiții și caracter. Aflați ce sunt pentru a vă îmbunătăți eligibilitatea atunci când vă prezentați creditorilor.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 3 tipuri de conturi de încărcare

Adevărul este că există de fapt trei tipuri de conturi de credit: rotativ, rate și deschise.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care dintre cele 3 birouri de credit este cel mai bun

Este important de menționat că toate cele trei birouri sunt utilizate pe scară largă în u.S. Niciunul dintre ei nu este mai „important” decât ceilalți. Nu există un birou de credit „cel mai bun” – toate trei birouri pot oferi informații și instrumente utile pentru a vă ajuta să luați decizii financiare.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 3P -uri de credit

Ei sunt: vor plăti, pot plăti, le poți face să plătească

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care scor de credit este cel mai greu

Iată intervalele de punctaj de credit de bază ale FICO: credit excepțional: 800 la 850.Credit foarte bun: 740 până la 799.Credit bun: 670 până la 739.Credit corect: 580 până la 669.Credit slab: sub 580.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 5 niveluri de credit

Scorurile de credit variază de obicei de la 300 la 850. În această gamă, scorurile pot fi de obicei plasate într -una din cele cinci categorii: sărac, corect, bun, foarte bun și excelent.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 7 tipuri de credite

Credit comercial, credit pentru consumatori, credit bancar, credit rotativ, credit deschis, credit în rate, credit mutual și credit de servicii sunt tipurile de credit.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cele 5 CS de credit

Creditorii marchează cererea de împrumut prin aceste 5 C -uri – Capacitate, capital, garanție, condiții și caracter. Aflați ce sunt pentru a vă îmbunătăți eligibilitatea atunci când vă prezentați creditorilor.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt elementele de bază ale creditului

Cele cinci CS ale creditului sunt caracterul, capacitatea, capitalul, garanția și condițiile.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cel mai mare scor de credit posibil

Scorurile FICO® de bază variază între 300 și 850, iar un scor de credit bun este cuprins între 670 și 739 în acest interval.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele cinci șase de credit

Cele 5 C -uri de credit sunt caracterul, capacitatea, capitalul, garanția și condițiile.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele două tipuri de credit de bază

Creditul rotativ și creditul de rată sunt două tipuri de credit care funcționează diferit.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care scor de credit este cel mai utilizat

Scor FICO 8

Scorurile FICO sunt cunoscute în general a fi cele mai utilizate de creditori. Dar modelul de marcare a creditului utilizat poate varia în funcție de creditor. În timp ce scorul FICO 8 este cel mai frecvent, creditorii ipotecari ar putea folosi FICO Scor 2, 4 sau 5. Creditorii auto folosesc adesea unul dintre scorurile FICO Auto.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele cinci P ale creditului

De la nașterea activității bancare formale, băncile s -au bazat pe „Cinci P” – oameni, numerar fizic, spații, procese și hârtie.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Are cineva un scor de credit de 900

În funcție de tipul modelului de notare, este posibil un scor de credit de 900. În timp ce cele mai frecvente modele FICO și Vantagescore merg doar până la 850, modelele de scor FICO Auto și FICO BankCard variază între 250 și 900.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Are cineva un scor de credit de 850

În timp ce obținerea unui scor de credit perfect de 850 este rar, nu este imposibil. Aproximativ 1.3% dintre consumatori au unul, conform ultimelor date ale lui Experian. Scorurile FICO pot varia oriunde între 300 și 850. Scorul mediu a fost de 714, începând cu 2021.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 7 tipuri de credit

Credit comercial, credit pentru consumatori, credit bancar, credit rotativ, credit deschis, credit în rate, credit mutual și credit de servicii sunt tipurile de credit.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cel mai bun nivel de credit

Deși intervalele variază în funcție de modelul de notare a creditului, în general, scorurile de credit de la 580 la 669 sunt considerate corecte; 670 până la 739 sunt considerate bune; 740 până la 799 sunt considerate foarte bune; și 800 și mai mult sunt considerate excelente.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 5 C -uri de credit

Creditorii marchează cererea de împrumut prin aceste 5 C -uri – Capacitate, capital, garanție, condiții și caracter. Aflați ce sunt pentru a vă îmbunătăți eligibilitatea atunci când vă prezentați creditorilor.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 5 clasificări ale creditului

Numite cele cinci CS ale creditului, acestea includ capacitatea, capitalul, condițiile, caracterul și garanțiile. Nu există niciun standard de reglementare care să necesite utilizarea celor cinci CS de credit, dar majoritatea creditorilor examinează majoritatea acestor informații înainte de a permite unui împrumutat să -și asume datorii.

[/wpremark]