Care sunt 4 tipuri de credit?

“ `html

Rezumatul articolului: Tipuri de credit

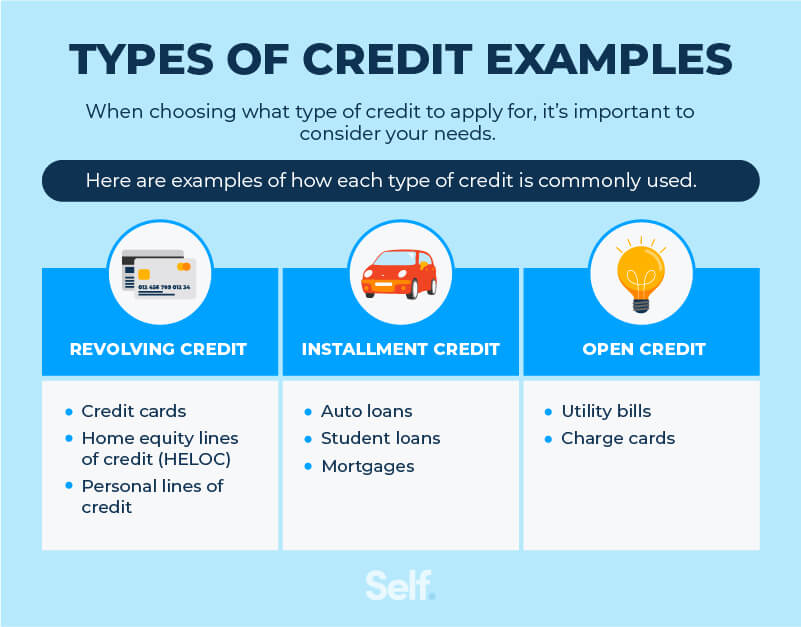

Credit comercial, credit pentru consumatori, credit bancar, credit rotativ, credit deschis, credit în rate, credit mutual și credit de servicii sunt tipurile de credit.

Deschis vs. Credit închis: Creditul poate veni în două formulare, deschis sau închis. Credit deschis, cunoscut și sub denumirea de credit deschis, înseamnă că puteți extrage din nou din credit în timp ce efectuați plăți, cum ar fi cardurile de credit sau liniile de credit.

Tipuri de conturi de credit: Există trei tipuri de conturi de credit: rotativ, rate și deschise. Unul dintre cele mai frecvente tipuri de conturi de credit, creditul rotativ este o linie de credit pe care o puteți împrumuta de la liber, dar care are un plafon, cunoscut sub numele de limită de credit, despre cât de mult poate fi utilizat la un moment dat.

Cele patru CS ale creditului: cele patru C -uri ale bonității sunt caracterul, capitalul, capacitatea, garanția și scopul.

Caracteristicile creditului: Cele cinci CS ale creditului sunt caracterul, capacitatea, capitalul, garanția și condițiile.

Nivelurile de credit: scorurile de credit variază de obicei de la 300 la 850 și pot fi clasificate ca: sărac, corect, bun, foarte bun și excelent.

Cele trei CS ale creditului: creditorii clasifică caracteristicile debitorilor pe baza celor trei CS de credit: capacitate, caracter și garanție.

Cea mai comună formă de credit: creditul rotativ, cunoscut și sub numele de credit deschis, este cea mai comună formă de credit. Cu un credit rotativ, primiți o linie de credit cu o limită prestabilită la care vă împrumutați în mod repetat și rambursați.

Cele mai frecvente tipuri de credit: cele mai utilizate două tipuri de scoruri de credit sunt scorul FICO și Vantagescore.

Cele trei C -uri de credit: elevii clasifică aceste caracteristici pe baza celor trei CS ale creditului (capacitate, caracter și garanție), evaluează riscul împrumutului acelui individ și apoi să decidă dacă aprobă sau nu sau nu va refuza cererea de împrumut.

Cele cinci CS ale creditului: creditorii folosesc cele cinci CS – caracter, capacitate, capital, garanție și condiții – pentru a stabili rate și termeni de împrumut.

Tipuri de clasificare a creditului: creditul bancar vine în două forme diferite – garantate și negarantate. Creditul sau datoria garantată este susținută de garanție, în timp ce creditul negarantat nu necesită garanție.

“ `

Întrebări:

- Care sunt cele 5 tipuri de credit?

Credit comercial, credit pentru consumatori, credit bancar, credit rotativ, credit deschis, credit în rate, credit mutual și credit de servicii sunt tipurile de credit. - Care sunt cele 2 tipuri principale de credit?

Deschis vs. Creditul închis înseamnă că creditul poate veni în două formulare, deschis sau închis. Credit deschis, cunoscut și sub denumirea de credit deschis, înseamnă că puteți extrage din nou din credit în timp ce efectuați plăți, cum ar fi cardurile de credit sau liniile de credit. - Care sunt cele 3 tipuri principale de credit?

Cele trei tipuri de conturi de credit sunt rotative, rate și deschise. Creditul rotativ este o linie de credit în care puteți împrumuta liber, dar cu o limită de credit. Creditul de tranșă este atunci când împrumutați o sumă fixă și o rambursați în rate obișnuite, cum ar fi un împrumut auto. Creditul deschis este un tip de credit care vă permite să împrumutați după cum este necesar fără o limită fixă, cum ar fi o linie de credit. - Care sunt cele 4 C -uri de credit?

Cele patru C -uri ale bonității sunt caracterul, capitalul, capacitatea, garanția și scopul. - Care sunt cele 4 caracteristici ale creditului?

Cele cinci CS ale creditului sunt caracterul, capacitatea, capitalul, garanția și condițiile. - Câte niveluri de credit există?

Scorurile de credit variază de obicei de la 300 la 850 și pot fi clasificate ca fiind slabe, corecte, bune, foarte bune și excelente. - Care sunt 3 CS de credit?

Cele trei CS ale creditului sunt capacitatea, caracterul și garanția. Creditorii evaluează riscul creditării pe baza acestor caracteristici și decid dacă vor aproba sau refuza cererea de împrumut. - Care este cea mai comună formă de credit?

Creditul rotativ, cunoscut și sub numele de credit deschis, este cea mai comună formă de credit. Permite debitorilor să împrumute în mod repetat și să ramburseze de la o limită de credit prestabilită. - Care este cel mai frecvent tip de credit?

Cele mai utilizate două tipuri de scoruri de credit sunt scorul FICO și Vantagescore. - Care sunt cele 3 C de credit?

Creditorii clasifică debitorii pe baza celor trei C de credit: capacitate, caracter și garanție. Ei evaluează riscul creditării și decid dacă vor aproba sau refuza cererea de împrumut. - Care sunt cele 5 C -uri de credit?

Creditorii folosesc cele cinci CS – caracter, capacitate, capital, garanție și condiții – pentru a stabili rate și termeni de împrumut. - Care sunt diferitele tipuri de clasificare a creditului?

Creditul bancar vine în două formulare – sesiate și negarantate. Creditul garantat este susținut de garanții, în timp ce creditul negarantat nu necesită garanție.

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 5 tipuri de credit

Credit comercial, credit pentru consumatori, credit bancar, credit rotativ, credit deschis, credit în rate, credit mutual și credit de servicii sunt tipurile de credit.

În cache

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 2 tipuri principale de credit

Deschis vs.

În primul rând, creditul poate veni sub două forme, deschis sau închis. Credit deschis, cunoscut și sub denumirea de credit deschis, înseamnă că puteți extrage din nou din credit în timp ce efectuați plăți, cum ar fi cardurile de credit sau liniile de credit.

În cache

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 3 tipuri principale de credit

Diferitele tipuri de credit

Există trei tipuri de conturi de credit: rotativ, rate și deschise. Unul dintre cele mai frecvente tipuri de conturi de credit, creditul rotativ este o linie de credit pe care o puteți împrumuta de la liber, dar care are un plafon, cunoscut sub numele de limită de credit, despre cât de mult poate fi utilizat la un moment dat.

În cache

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt creditul 4 CS

Notă: Acesta este unul dintre cele cinci bloguri care descompune cele patru CS și un P de demnitate de credit – caracter, capital, capacitate, garanție și scop.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 4 caracteristici ale creditului

Cele cinci CS ale creditului sunt caracterul, capacitatea, capitalul, garanția și condițiile.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Câte niveluri de credit există

Scorurile de credit variază de obicei de la 300 la 850. În această gamă, scorurile pot fi de obicei plasate într -una din cele cinci categorii: sărac, corect, bun, foarte bun și excelent.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt 3 CS de credit

Elevii clasifică aceste caracteristici pe baza celor trei C -uri de credit (capacitate, caracter și garanție), evaluează riscul împrumutului acelui individ pe baza acestor caracteristici și apoi decid dacă aprobă sau nu cererea de împrumut.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cea mai comună formă de credit

Creditul rotativ, cunoscut și sub numele de credit deschis, este cea mai comună formă de credit. Cu un credit rotativ, primiți o linie de credit cu o limită prestabilită la care vă împrumutați în mod repetat și rambursați. Pe măsură ce rambursați ceea ce datorați, puteți continua să împrumutați din linia de credit.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cel mai frecvent tip de credit

Cele mai utilizate două tipuri de scoruri de credit sunt scorul FICO și Vantagescore.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 3 C de credit

Elevii clasifică aceste caracteristici pe baza celor trei C -uri de credit (capacitate, caracter și garanție), evaluează riscul împrumutului acelui individ pe baza acestor caracteristici și apoi decid dacă aprobă sau nu cererea de împrumut.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 5 C -uri de credit

Creditorii folosesc, de asemenea, aceste cinci CS – caracter, capacitate, capital, garanție și condiții – pentru a vă stabili ratele de împrumut și condițiile de împrumut.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt diferitele tipuri de clasificare a creditului

Tipuri de credit bancar

Creditul bancar vine în două forme diferite – sesiate și negarantate. Creditul sau datoria garantată este susținută de o formă de garanție, fie sub formă de numerar, fie un alt activ tangibil. În cazul unui împrumut la domiciliu, proprietatea în sine acționează ca garanție.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt principalele tipuri de credit

Creditul poate veni sub mai multe forme, inclusiv: carduri de credit majore precum Mastercard sau Visa.Carduri de încărcare precum American Express.Carduri de credit cu amănuntul.Net 30 Conturi de afaceri.Ipoteci ipotecare (împrumuturi de capitaluri proprii, linii de credit de capitaluri proprii, numite și HELOCS, Cash Out Refinance, etc.).Împrumuturi auto.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cei 5 factori ai creditului

Cei 5 factori care vă afectează istoricul de credit al creditului dvs.Sume datorate.Lungimea istoricului creditului.Credit nou.Mix de credit.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cel mai greu scor de credit

Iată intervalele de punctaj de credit de bază ale FICO: credit excepțional: 800 la 850.Credit foarte bun: 740 până la 799.Credit bun: 670 până la 739.Credit corect: 580 până la 669.Credit slab: sub 580.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cel mai bun nivel de credit

Deși intervalele variază în funcție de modelul de notare a creditului, în general, scorurile de credit de la 580 la 669 sunt considerate corecte; 670 până la 739 sunt considerate bune; 740 până la 799 sunt considerate foarte bune; și 800 și mai mult sunt considerate excelente.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este unul dintre cele 5 C -uri de credit

Creditorii marchează cererea de împrumut prin aceste 5 C -uri – Capacitate, capital, garanție, condiții și caracter. Aflați ce sunt pentru a vă îmbunătăți eligibilitatea atunci când vă prezentați creditorilor. Capacitate.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele șase majore CS de credit

Creditorii analizează în mod obișnuit demnitatea de credit a împrumutatului folosind cele cinci C -uri: capacitate, capital, garanție, condiții și caracter. Fiecare dintre aceste criterii ajută creditorul să determine riscul general al împrumutului.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Ce tip de credit ar trebui să am

În mod ideal, ar trebui să aveți toate cele trei tipuri diferite de credit. În ceea ce privește scorul FICO, având un amestec de credit rotativ, credit de rate și credit deschis ar putea ajuta, mai ales dacă încercați să vă construiți creditul.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele mai bune tipuri de credit

A avea atât un credit rotativ, cât și în rate, creează un duo perfect, deoarece cei doi îți demonstrează capacitatea de a gestiona diferite tipuri de datorii. Și experții ar fi de acord: Potrivit Experian, unul dintre cele trei birouri de credit principale, „Un mix de credit ideal include un amestec de credit rotativ și rambursare.”

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cea mai puternică calitate a creditului

Un triplu-A (AAA) este cea mai înaltă calitate a creditului, iar C sau D (în funcție de agenția care emite ratingul) este cea mai mică sau cea mai mică calitate.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cele 5 CS de credit

Creditorii marchează cererea de împrumut prin aceste 5 C -uri – Capacitate, capital, garanție, condiții și caracter. Aflați ce sunt pentru a vă îmbunătăți eligibilitatea atunci când vă prezentați creditorilor.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este regula de credit 20 10

Regula 20/10 este o tehnică de bugetare care poate fi o modalitate eficientă de a vă menține datoria sub control. Se spune că datoria dvs. totală nu ar trebui să fie egale cu mai mult de 20% din veniturile dvs. anuale și că plățile dvs. lunare ale datoriei nu ar trebui să fie mai mult de 10% din venitul dvs. lunar.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt elementele de bază ale creditului

Creditorii vor analiza bonitatea dvs. sau modul în care ați gestionat datoria și dacă puteți prelua mai multe. O modalitate de a face acest lucru este verificând ceea ce se numește cele cinci C -uri de credit: caracter, capacitate, capital, garanție și condiții.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Câte tipuri de credit există

Care sunt tipurile de credit, cele trei tipuri principale de credit sunt creditul rotativ, rata și creditul deschis. Creditul permite oamenilor să cumpere bunuri sau servicii folosind bani împrumutați. Creditorul se așteaptă să primească plata înapoi cu bani în plus (numiți dobândă) după o anumită perioadă de timp.

[/wpremark]